Dübörög a lakáspiac, amit a nagy kereslet húz már évek óta. Ami jó hír az eladóknak, az kevésbé örömteli a vevőknek, mert ha nem sietnek, pillanatok alatt elhappolják előlük a jó ajánlatokat, ráadásul alkudni is alig lehet, már ha a vevők nem éppen egymásra licitálva hajtják még feljebb a vételárat. De mit lehet tenni ebben a helyzetben? A jó hitelválasztás lehet a nyerő tipp.

Nincsenek könnyű helyzetben a lakást vásárlók, hiszen egy jó helyen lévő, reálisan árazott ingatlant hamar elvisznek a piacról. Láttunk már hasonlót, mégpedig a válság előtti devizahiteles „aranykorban”, amikor az MNB statisztikái szerint a vevők átlagosan csak 2%-ot tudtak lealkudni az ingatlanok irányárából, de akkoriban dívott a vevőknél az egymásra licitálás is. (Az MNB a legutolsó hirdetési ár és a vételár különbségéből számítja ki az alku összegét.) 2009-től azután beütött a krach, ami csökkenő keresletet és árakat hozott, a vevők számára előnyös helyzetben pedig hamar 4-5%-ra ugrott az átlagos alku mértéke, később pedig már 6%-ot kellett engednie annak, aki tényleg eladni akart.

2014-ben azután jött az újabb fordulat, ami nagyrészt annak volt köszönhető, hogy ekkor már egyre nehezebben lehetett megfelelő kamatot vagy hozamot kapni a befektetésekre. A 12 hónapra lekötött bankbetétek kamatai például a 2008-as 11-14%-ról 2014-re egészen 2-3%-ra csökkentek, és hiába volt ebben az évben negatív az infláció, az emberek nem szeretik, ha ugyanazt a számot látják a befektetéseik mellett. Az ingatlan pedig jó választásnak bizonyult, hiszen 2014-től minden évben nőttek reálértéken számítva a lakásárak, mégpedig éves szinten nagyjából 10-15%-kal.

A vevők megjelenése tehát ismét az eladókat hozta helyzetbe, így az átlagos alku mértéke 2015 óta nagyjából 4% körül van, vagyis egy 20 millió Ft-on meghirdetett lakásból átlagosan 800 ezer Ft-ot tudnak lefaragni a vevők. Ez azonban országos átlag, mert Budapesten még faramucibb a helyzet: nemcsak kevesebbet lehet alkudni, de a tranzakciók 5%-ánál végül irányár felett megy el az ingatlan, mégpedig átlagosan 4,2%-kal. (De ez még mindig nem éri el a 2007-es csúcsot!)

Mennyi idő eladni ma egy lakást?

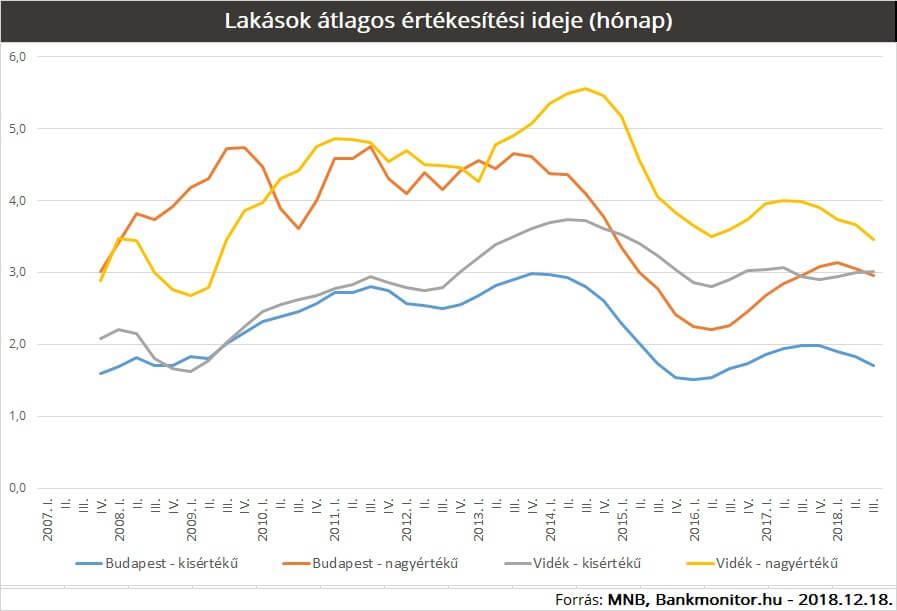

Ahogy az az előbbiekből is látszik, jelenleg az eladóknak áll a zászló, így aztán igazán nem tart sokáig eladni egy reálisan beárazott ingatlant. Bármilyen is legyen azonban a piac, két tendencia ebben a kérdésben nem változik: a kisebb méretű lakások, illetve a budapesti ingatlanok találnak leghamarabb vevőre. Egy fővárosi, 25 millió Ft-nál kevesebbe kerülő lakás például jelenleg 1,5 hónapot van kint átlagosan a piacon, de a drágábbak többsége is gazdára talál 3 hónap alatt. A családi házakkal kicsit más a helyzet, ezeket tovább tart eladni, mert jelenleg inkább a lakásokat – legyenek azok akár panelek – keresik az emberek.

Mennyire módosul hirdetés közben az ár?

Ha egyszer viszik az ingatlanokat, a hirdetési árak csökkentésére is ritkábban van csak szükség. Újdonság viszont, hogy a már meghirdetett ingatlanok árát kezdik el emelni az eladók, valószínűleg a rengetek telefonáló hatására. Statisztikák szerint ez eladók 5%-a a hirdetés során legalább 8,7%-kal növelte az elmúlt negyedévben az irányárat!

Mit tehet akkor a vevő?

Ha hitelre van szükséged a lakásvásárláshoz, akkor a Bankmonitor Lakáshitel Kalkulátorával kiválaszthatod a számodra legkedvezőbb ajánlatot.

10 millió Ft lakáshitel 20 évre, 5 évig fix kamattal: 59 000 Ft

10 millió Ft lakáshitel 20 évre, 10 évig fix kamattal: 62 995 Ft

A jó választás azért is nagyon fontos, mert a legjobb és a legdrágább hitel teljes költsége (a futamidő alatt visszafizetendő összeg) között akár annyi is lehet a különbség, amennyit egy év alatt nőttek a budapesti lakásárak. Egy átlagos, 25 millió Ft-os budapesti lakás például nagyjából 15%-kal drágult idén, ami 3 milliós drágulást jelent. Ha ehhez a lakáshoz a vevő 10 millió Ft hitelt venne fel 20 éves futamidővel és 10 évig fix kamattal, akkor bizony azt látjuk, hogy a Lakáshitel Kalkulátor szerint 4 millió Ft a legolcsóbb és a legdrágább hitel közötti különbség. Vagyis az áremelkedés és a fogyatkozó alkulehetőség összegét is sikerülhet megnyerned azzal, ha okosan döntesz.